谁是MakerDAO网络中最大的受益者?Keeper和PETH持有者。按本文的分析,MKR持有者只捕获了很小的一部分价值。这种状况加上MKR的特殊博弈机制,决定了它是一个慢热型的选手,对流动性要求高回报要求快的投资者来说,就目前的规则看,不一定是最好的选择。不过对于MakerDAO项目来说,DAI的稳定性是它最优先考虑的事项,这也是其长期发展的根基所在,耐心是MKR游戏里所要求的。本文作者Marc-André Dumas,来源于medium,由“蓝狐笔记”公众号社群的“Leo”翻译。

创造了多少价值,它如何重新分配?

去中心化的自治组织并不公布财务报表或季度报告。为什么?数据都在那里了,如有必要,可以供所有人查看和审核。但很少有人会花很大力气去解析和查阅巨量数据,因此,还是需要某种报告的。本文主要是分析MakerDAO2018年的基本收入报表。

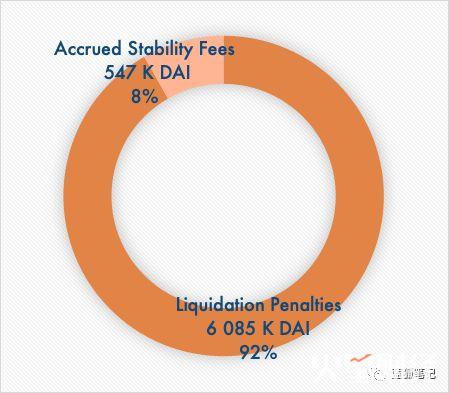

MakerDAO在一年多以前推出具有开创性的单一抵押品的DAI(SCD)。在这期间,它产生了收入,包括稳定费和清算罚款;还有支付费用(清算抵押品的折扣);注销损失(从清算和市场变动带来的坏账);并通过燃烧MKR和PETH代币来分配其盈余。

MakerDAO的SCD工作方式很独特,完全忽略了正常公司和会计标准的结构,因此,很难对MakerDAO智能合约交易进行正式分类。尽管分类肯定是开放讨论的,这对于理解SCD的内部工作和MakderDAO的价值主张都非常有用。

方法

调用各种SCD和MakerDAO合约的所有交易列表是使用自定义的数据铲运机生成的,用于解析以太坊区块链。报销和咬合交易特别让人感兴趣。之后,数据随着ETH增长,MKR的价格通过MakerDAO预言机来记录,这允许在交易时把所有金额转换为DAI。也就是说,使用DAI作为账户单位,由此消除ETH和MKR的波动性,并简化来分析(1DAI=1美元)。

2018年收入

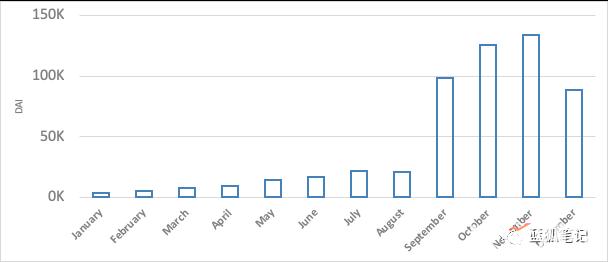

稳定费

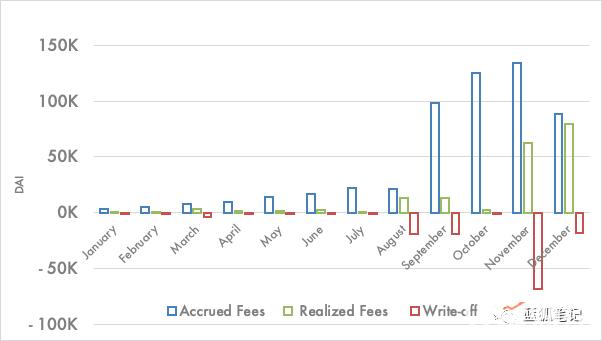

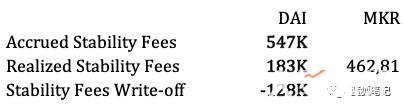

稳定费是CDP持有人为其DAI债务所支付的利息。2018年初,费用是0.5%,并在8月30日增加到2.5%,然后在12月21日减少到0.5%。我们可以将这些收入归为应计稳定费和实收稳定费。

应计稳定费:CDP在此期间累积的利息。只有在CDP关闭时才能从CDP持有者那里收取应计费用。

实收稳定费:CDP持有人在报销和关闭CDP时,他们会偿付其债务利息。

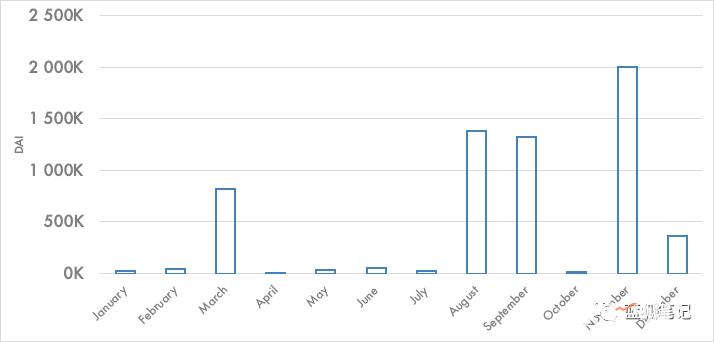

2018年DAI的应计稳定费(按月计算)

正如我们上图所看到的,利率调整对于MakerDAO的稳定费收入有重要影响。

区分应计费用和实收费用很重要。因为2018年只实现了稳定费用的一部分。另外,SCD有一个很少人知道的特征:当CDP被清算时,MakerDAO放弃了应计费用。这导致一些应计稳定费用的销除(预计将来的多边抵押DAI将取消这些消除)。

稳定费用销除:由于清算原因,无法从CDP持有人中收取应计稳定费。

2018年总稳定费

清算罚金

MakerDAO被忽视的主要收入来源是它的清算罚金,这些罚金是不易看见的,是CDP持有人必须支付的。目前费率达到13%,从推出以来没有变过。清算费用的目的是抑制清算的发生,同时支付清算过程中的低效成本。

2018年的熊市给CDP持有人带来挑战,这些困难转变为MakerDAO的主要收入来源。

2018年清算罚金收入(按月计算)

清算罚金:在清算期间计入到CDP余额的DAI金额。罚金取代了应计稳定费。

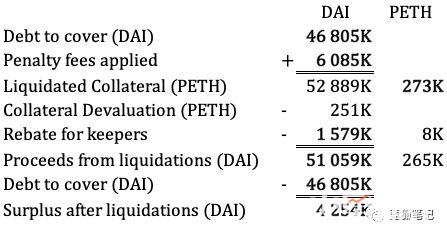

由于SCD的局限,大部分收取的费用在市场价格变化中消失了,对keeper的激励也失去了。要理解这一点,让我们看一下清算的步骤:

l CDP通过“咬合交易”清算,立即清除其DAI债务,以换取足够的PETH抵押来支付债务和清算费用。

l 收集的抵押品将转移到“tap”合约

l “tap”合约给keeper提供3%折扣的PETH抵押品(相对于当前以太币价格),以此作为激励。如果以太坊继续下跌,且没有keeper买家快速购买抵押品,MakerDAO必须注销折旧。

l keeper购买PETH并把DAI归还给“tap”合约。

l DAI需要支付CDP债务,并被立即燃烧。任何盈余的DAI都会用于再分配。

2018年,MakerDAO给keeper提供了158万DAI的折扣优惠,以回报keeper们的服务,同时,因抵押品贬值损失了25.1万DAI。整体来说,这些业务产生了425万DAI的盈余。

收入和盈余的分配

MakerDAO,是去中心化的自治组织,现阶段没有费用。所有的开发、研究、市场以及法律开销都是由Maker基金会支付的。由于MakerDAO并没有保留储备,所有收入和盈余会立即重新分配。

l 实收稳定费:这些费用由MKR或DAI支付。当费用由DAI支付时,会在市场上购买MKR并烧掉。燃烧会减少MKR供应,这有利于MKR持有人。

2018年,462.81MKR被烧毁,当时价值18.3万DAI。

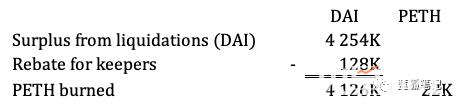

l 清算罚金:从清算过程产生的盈余会被重新分配给PETH持有人,方式是用DAI盈余购买PETH并烧毁掉。为了激励用DAI能够买到PETH,另外的3%折扣优惠会给到keeper。

在12.8万DAI的折扣优惠之后,21,591.48的PETH,价值413万的DAI被烧毁。

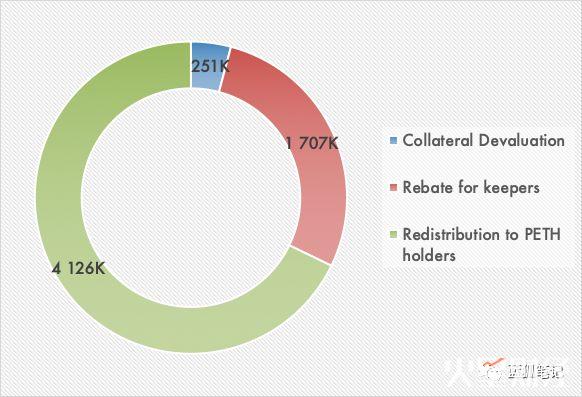

清算费用再分配

谁收益最多?

最终来说,从这些收入、折扣优惠以及盈余中谁收益最多?答案可能超出大多数人的意料。

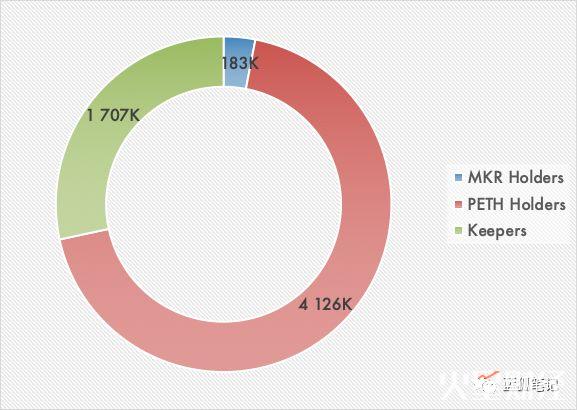

2018年的收入和盈余分配

keeper和PETH持有者捕获了不成比例的大部分收入,而这对MKR持有人是不利的。在单一抵押品DAI中,只有实收的稳定费用于销毁MKR,而清算罚金仅归PETH持有人所有。此外,清算的低效还要求给予keeper大幅折扣优惠,以确保清算可以快速完成。

多边抵押的DAI将消除PETH,MKR持有者将会从清算中受益,但如果清算出现亏损,那么这会是陷阱。此外,清算费用预计会低很多,新的拍卖过程也应该减少给予keeper的折扣优惠。

结论

MakerDAO是精选DAO的一部分,它能够产生和重新分配收入。MakerDAO再次为其他DApp和DAO设置了很高的标准。

我们已经看到SCD在清算CDP方面非常低效,同时,在再分配收益和盈余时,对MKR对持有人不够友好。SCD本来就是暂时的,因此,很多捷径都是为了实现稳定的货币,而把早期支持者的利益放在第二位。这是MakerDAO社区需要耐心的另外一个案例,它更专注于提供革命性的产品。

------

风险警示:蓝狐笔记所有文章都不构成投资推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

来源:蓝狐笔记

本文发布在:小美会创业营销,转转请注明出处:MakerDAO 收入分析:谁才是最大的获益者?https://www.xiaomeihui.com/ymmb/97.html